L’essentiel

A lire aussi : Créer une structure médico-sociale : comment déposer son capital en ligne facilement ?

-

Le risque d’actifs obligataires est modéré à court terme ;

-

Sur un horizon d’investissement de plus de 10 ans, le risque de perte disparaît complètement ;

- Le risque lié aux obligations est, en tout état de cause, inférieur à celui des actions.

Investir en bourse au moyen d’obligations expose à la fois des fluctuations à la hausse et à la baisse. Toutefois, les obligations offrent la garantie de percevoir un coupon (intérêt) fixé à l’avance et collecté à échéance fixe pour une durée déterminée. En fin de compte, le rendement de l’obligation résulte davantage du fruit des coupons que de la variation de son prix.

Enfin, notez qu’en cas de défaillance de la société, les créanciers sont rémunérés en priorité par rapport aux actionnaires, c’est-à-dire pour cette raison que les actifs obligataires sont considérés comme moins risqués que les actions. Mais qu’en est-il des faits ? Qu’est-ce que les risques liés à l’investissement dans un fonds obligataire ?

Lire également : Pourquoi personnaliser l’emballage de vos produits ?

Plan de l'article

Définition : Qu’est-ce qu’une obligation ?

Une obligation est un titre de créance émis par une entreprise ou un État pour emprunter des fonds sur les marchés financiers. En contrepartie de cet intérêt, le détenteur de l’obligation percevra des intérêts.

Ces intérêts détermineront un coupon périodique sur une période déterminée à l’avance, après quoi il sera remboursé à l’échéance du capital initial du prêt.

Lire aussi

Investir dans les obligations

Obligations risques

Les prix des obligations cotées varient en fonction de plusieurs facteurs, qui représentent les risques de fluctuation à la baisse. Voici les principaux.

Risque de crédit

Le risque de crédit est le risque que l’émetteur de l’obligation (entreprise ou État) ne rembourse pas tout ou partie du crédit émis. Ce risque dépend donc de la qualité de l’émetteur de l’obligation. Le rôle des agences de notation est précisément indiquer au public le risque de crédit d’une société donnée en lui attribuant une notation.

Taux de risque

Le risque de taux est lié aux variations des taux d’intérêt du marché après l’émission de l’obligation. Par exemple, si le taux du marché devient plus élevé que l’obligation que vous avez achetée, il dévaluera votre obligation.

En effet, votre obligation sera moins « appréciée » que les obligations nouvellement émises. Ce risque est également lié à la durée de vie d’une obligation : plus il sera long, plus les fluctuations des taux du marché seront nombreuses et le risque de dévaluation de l’obligation est important.

Risque de change

Il existe un risque de taux de change pour les obligations libellées en devises étrangères. Ce risque est, bien sûr, inexistant pour les obligations en euros.

Par exemple, si vous détenez une obligation de société américaine — en dollars — l’obligation peut être rentable, mais si le dollar tombe, la valeur de votre obligation diminue.

Le prix d’une obligation peut donc être influencée par la situation économique générale, la situation politique d’un pays ou tout autre événement susceptible d’influencer le taux de change entre monnaies.

Enfin, notez que le risque encouru par un actif obligataire n’est pas le même entre une obligation d’État et une obligation de société, car un État est souvent considéré comme plus fort.

Lire aussi

Couverture des risques

Analyse historique de la fréquence des pertes

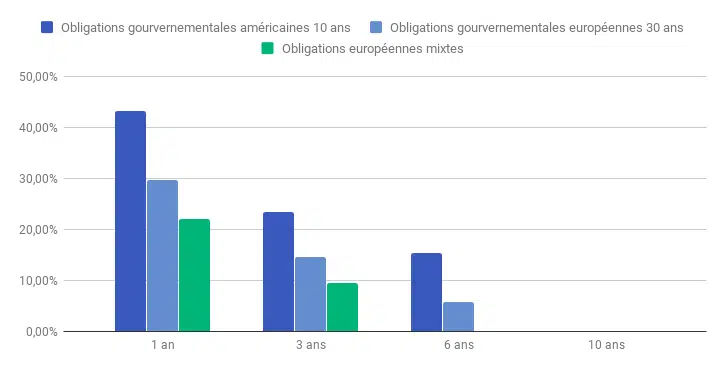

Afin de mieux analyser le risque de perte d’obligations, nous avons sélectionné trois fonds obligataires dans lesquels il est possible d’investir.

Il s’agit de trois FNB :

- Un ETF iShares : obligations d’État européennes à 30 ans ;

- ETF Lyxor : obligations du gouvernement américain (bons du Trésor) à échéance de 10 ans ou plus ;

- Un ETF iShares : Obligations européennes mixtes (États et sociétés), d’une durée moyenne de 7 ans.

Nous avons mesuré le risque de perte associé à un investissement obligataire en en effectuant un test rétrospect depuis 1999. Pour ce faire, nous avons enregistré les pertes de chacun de ces trois fonds obligataires sur un horizon de placement de 1 an, 3 ans, 6 ans et 10 ans. Le graphique ci-dessous illustre les résultats obtenus.

Risque de perte selon l’horizon d’investissement Le graphique ci-dessus montre une hiérarchie entre les obligations d’État américaines, européennes et mixtes.

Les obligations d’État américaines semblent être les plus risquées, quels que soient les horizons d’investissement. Ils présentent un risque de perte plus élevé que celui des obligations d’État européennes. Cette différence est principalement due au taux de change entre l’euro et le dollar.

Les obligations européennes mixtes présentent un risque de perte plus faible que les autres obligations. Ils sont constitués de dettes d’entreprises et d’État. Les actifs obligataires de ce FNB sont moins volatils parce que leur durée est plus courte, en fait ils sont moins enclins au risque de taux.

Enfin, l’enseignement principal de cette analyse est que l’horizon recommandé pour investir dans les obligations est d’au moins 5 années. En effet, plus l’horizon est long et plus le risque de perte est faible. Plus d’un an, c’est plus de 20%. Plus de 10 ans, le risque de perte disparaît complètement.

Ce risque est inférieur à celui des stocks. En effet, pour les actions de FNB, il faut au moins 15 ans pour neutraliser complètement le risque de perte.

Que gagnerons-nous en investissant dans des obligations ?

Dans un contexte actuel de taux plus bas

Le tableau ci-dessous montre la performance annuelle moyenne des trois types d’obligations analysés sur une période de 20 ans. Néanmoins, dans le contexte actuel des taux bas, nous devrons certainement compter sur des performances plus faibles.

| actif | Moyenne annuelle du rendement |

|---|---|

| Obligations d’État européennes à 30 ans | 4,29% |

| Bons du Trésor américains à 10 ans et plus | 5,05% |

| Obligations européennes mixtes | 3,69% |

Dans un contexte de hausse des taux

Le taux d’intérêt de la banque centrale est le taux auquel les banques commerciales se refinancent à court terme. Il a donc une influence majeure sur le taux auquel les entreprises et les États se financent eux-mêmes.

Lorsque la politique des banques centrales reviendra, il faudra envisager un environnement dans lequel les taux obligataires augmentent. Les nouvelles obligations émises auront donc un rendement plus élevé que les anciennes, mais cela signifie également que les anciennes obligations vont se déprécier, risquant de trembler sur les obligations du marché.

Lire aussi

La hausse des taux directeurs est-elle une menace ?

Comment gérer correctement un portefeuille obligataire ?

La durée des obligations influe sur leur niveau de volatilité. Comme nous l’avons vu plus haut, les actifs obligataires à court terme permettent des investissements avec très peu de risques, ce qui n’est pas le cas pour les obligations à long terme, qui sont beaucoup plus volatiles mais aussi plus performantes.

Cette type d’actif permet une meilleure gestion des risques au sein d’un portefeuille. Les différentes durées des obligations contribuent à trouver un équilibre entre rendement et prise de risque.

La préférence aux fonds indiciels est également intéressante pour les obligations.

Les raisons sont les mêmes que pour les traqueurs de stock :

- possibilité d’investir dans une multitude d’entreprises ou une zone géographique : diversification, réduction des risques ;

- des frais réduits ;

- la réplication des performances de l’index ;

- la transparence.

Nalo a également fait le choix de mettre à la disposition de ses clients 12 FNB obligataires, en plus des trackers d’actions, ce qui permet de limiter la prise de risque aux côtés des trackers d’actions, tout en maintenant un niveau de rendement attractif.

Il est également possible de constituer un portefeuille obligataire à 100 %, permettant de protéger au mieux son capital tout en le faisant croître.

Guide de l’investisseur intelligent

Comment investir ? La réponse est dans le Guide.Je télécharge le Guide Ce que Nalo fait pour vous

Nalo est une société d’investissement dédiée aux particuliers. Grâce à notre approche d’investissement de projet, nous vous proposons des placements sur mesure, diversifiés et calibrés en fonction de vos projets et de votre situation financière.

Nous avons développé une technologie unique en France, permettant de définir plusieurs projets d’investissement dans le cadre d’un même contrat d’assurance vie (retraite, épargne pour vos enfants, dons, etc.). Ainsi, vous pouvez organiser vos économies en fonction de vos horizons de placement, de sorte que nous veillons à ce que la volatilité de vos portefeuilles soit cohérente et que nous maximisons le potentiel de votre portefeuille.