Je vois de plus en plus de rajustements fiscaux avec les auto-entrepreneurs. Malheureusement, cela est souvent dû à une simple erreur administrative lors de la déclaration de l’impôt sur le revenu. Les boîtes à remplir sont difficiles à trouver et il y en a plusieurs. D’une part, les auto-entrepreneurs peuvent être sous différents régimes (BNC, BIC) et d’autre part, il y a deux taxes différentes selon ce que vous avez choisi pour votre entreprise autonome. Pour chaque situation, la case à remplir lors de la déclaration de revenus en mai n’est pas la même. Une erreur dans le choix de la case et la taxe calculée peut changer de plusieurs centaines d’euros expliquant la possibilité d’un ajustement. J’explique dans cet article en détail : — Comment savoir quel système fiscal on dépend en tant qu’auto-entrepreneur (prélèvement libérateur ou non) ? — Quelle case doit être remplie sur la déclaration de revenus et avec quel montant ? — Comment trouver les cases sur la déclaration d’impôt en ligne sur le site « tax.gov » (formulaire 2042C Pro) ? — Comment remplir les cases de la déclaration de revenus 2021 ?

Résumé

A lire aussi : Protégez vos salariés avec les dispositifs PTI et DATI

- Entrepreneur autonome : comment savez-vous de quel régime fiscal vous comptez et quel choix vous avez fait pour vos impôts ?

- Entrepreneur autonome : Avez-vous opté pour le prélèvement libre d’impôt ou le régime normal ?

- Micro-entrepreneur : vos revenus dépendent-ils de BNC ou BIC ?

- Micro-entrepreneur : quel montant devriez-vous inscrire dans la déclaration de revenus (en ligne et sur le 2042C Pro) ?

- Vous avez opté pour le prélèvement de dédouanement fiscal : cases 5TA, 5TB ou 5TE.

- Vous n’avez pas pris la libération fiscale prélèvement : boîtes 5KO, 5KP ou 5HQ.

- La déclaration d’impôt d’il y a 2 ans : de nouvelles boîtes pour les micro-entreprises avec le prélèvement à la source.

- 1- Entrepreneur indépendant à la taxe libératoire.

- 2- BIC micro-entrepreneurs doivent remplir les cases BIA, 5TJ.. sur la déclaration pour bénéficier de la CIMR.

- 3- Déclaration d’impôt pour les auto-entrepreneurs BNC : remplir la case 5HQ ne suffit pas.

Plan de l'article

- Entrepreneur autonome : comment savez-vous de quel régime fiscal vous comptez et quel choix vous avez fait pour vos impôts ?

- Micro-entrepreneur : quel montant devriez-vous inscrire dans la déclaration de revenus (en ligne et sur le 2042C Pro) ?

- La déclaration d’impôt d’il y a 2 ans : de nouvelles boîtes pour les micro-entreprises avec le prélèvement à la source.

Entrepreneur autonome : comment savez-vous de quel régime fiscal vous comptez et quel choix vous avez fait pour vos impôts ?

Tout d’abord, sachez que j’explique dans cet article seulement comment remplir correctement la déclaration d’impôt sur le revenu en trouvant la bonne case. Si vous voulez connaître l’impact du choix fiscal, je l’ai développé ici : auto-entrepreneur : devriez-vous choisir le prélèvement libératoire de l’impôt ou choisir le régime normal ?. Pour comprendre quelle case vous intéresse dans la déclaration de revenus, vous devez indiquer la nature de votre revenu et le choix que vous avez fait lors de votre inscription à l’impôt. Vous devez disposer de ces deux renseignements pour faire votre déclaration de revenus correctement.

Entrepreneur autonome : Avez-vous opté pour le prélèvement libre d’impôt ou le régime normal ?

La première question fondamentale est de savoir comment vous taxez. — Soit vous êtes dans le prélèvement libérateur : vous avez déjà été ponctué de la taxe. Vous allez toujours remplir une case dans la déclaration d’impôt parce que les autorités fiscales font un calcul spécifique pour les auto-entrepreneurs en couple ou avec d’autres revenus (voir : auto-entrepreneur en couple/employé : faites attention au calcul de l’impôt au taux effectif si vous optez pour le prélèvement de décharge). Cette méthode de calcul augmente votre impôt sur le revenu, mais vous devez remplir la case sous pénalité de rajustement. — Soit vous êtes dans le régime normal : vous n’avez pas encore payé l’impôt. Vous remplissez ensuite une autre case de la déclaration qui générera des taxes sur l’avis de taxe.

A voir aussi : Pourquoi confier la gestion fiscale de son entreprise à un professionnel ?

Autant que de vous dire que si vous confondez les boîtes, la différence sera énorme et le redressement douloureux. Pour savoir si vous êtes en train de débiter libératoire, je vous invite à vous connecter à votre espace en ligne sur « l’autoentrepreneur » ou « netcompany » et à cliquer sur la section « Télédéclaration en cours ». Vous verrez en haut de la ligne si vous êtes ou non dans la taxe libératoire. Soit il y a l’expression « vous avez opté pour la taxe libératoire » comme sur l’image ci-dessous. Soit il n’est pas là, auquel cas vous êtes sous le régime normal. Une autre astuce consiste à examiner ses états mensuels ou trimestriels de rapport sur le chiffre d’affaires. Ceux qui ont opté pour la taxe libératoire verra qu’ils ont été ponctués de la taxe. Soit à un taux de 2,2 %, soit 1,7 % ou 1 % selon votre activité.

Maintenant que vous savez comment vous taxez, vous devez déterminer la nature de votre revenu.

Micro-entrepreneur : vos revenus dépendent-ils de BNC ou BIC ?

En fonction de votre activité, les autorités fiscales classeront vos revenus. Certaines reçoivent des « BCN : bénéfices non commerciaux ». D’autres ont « BIC : Profits Industriels et commercial ». Il est important de savoir lequel des deux vous préoccupe, car les déductions fiscales ne sont pas les mêmes. Une personne qui perçoit des BCN peut avoir une déduction avant impôt de 34% tandis qu’un autre avec BIC aura 50% de réduction (services et locations meublées) voir même 71% (vente de biens). Impossible de faire le mauvais cas à ce niveau sans fausser la fiscalité. C’est la nature de votre activité qui conditionnera le régime alimentaire, vous ne pouvez pas choisir. En fonction de votre travail lors de l’inscription, l’Urssaf vous a sauvé tels que la fourniture de services BIC ou la vente de biens BIC ou BNC. Si vous ne savez pas dans quelle classe vous êtes, vous avez plusieurs choix : — Généralement parlant, les BIC sont des activités commerciales, artisanales, industrielles et des services (vente de biens, activités connexes bâtiments, etc…). Les BCN sont les activités libérales, les conseils ou les professions intellectuelles (comité d’entreprise, traducteur, etc.). — Sur les documents Urssaf, vous trouverez parfois la mention BNC ou BIC en particulier sur les relevés fiscaux. — Sur votre espace « l’autoentrepreneur », vous pouvez aller à la section « échanges avec mon Urssaf » et « État de la situation comptable ». Vous allez alors accès à un document PDF montrant la nature du revenu à la page 2.

Maintenant que vous avez identifié la nature du revenu ET le choix fiscal, nous pouvons voir la déclaration de revenus.

Micro-entrepreneur : quel montant devriez-vous inscrire dans la déclaration de revenus (en ligne et sur le 2042C Pro) ?

Corrigeons un premier problème : les auto-entrepreneurs doivent compléter le montant total du chiffre d’affaires de l’année dernière. Les autorités fiscales volonté abatments par lui-même , il tiendra compte de la taxe de libération payée l’année avant tout seul etc… Quelle que soit la case, vous indiquerez le montant total de la figure entreprise de l’année dernière, impossible de déduire quoi que ce soit de lui (c’est le principe et la limite de l’auto-entreprise, on ne peut pas déduire les frais d’impôt).

Vous avez opté pour le prélèvement de dédouanement fiscal : cases 5TA, 5TB ou 5TE.

Les autoentrepreneurs qui ont opté pour la levée des redevances devront remplir les cases 5TA, 5TB et 5TE de la déclaration de revenus 2042C-Pro. 5TA : concerne ceux qui vendent des biens (BIC avec 71% de réduction). 5TB : concerne ceux qui font le reboisement des services (BIC avec réduction de 50%). 5TE : pour les bénéfices non commerciaux.

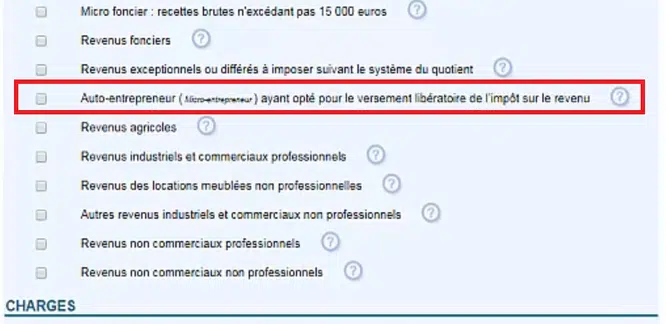

Pour trouver ces trois cases, il faudra faire attention à l’étape 3 de la déclaration d’impôt en ligne sur « tax.gov » et cocher la rubrique » Entrepreneur autonome ayant opté pour la libération fiscale ». Une vidéo est jointe à la fin de l’article reprenant l’approche étape par étape.

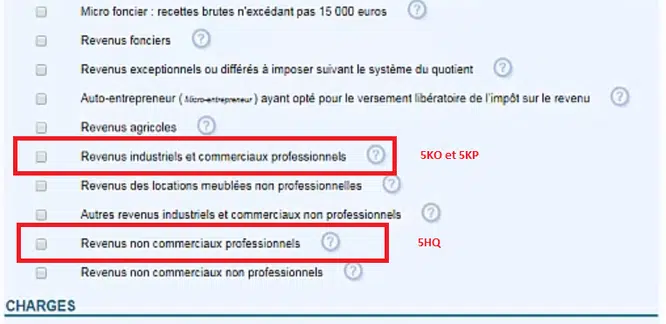

Vous n’avez pas pris la taxe de dédouanement d’impôt : cases 5KO, 5KP ou 5HQ.

Les cases à remplir pour la déclaration de revenus ne sont plus les mêmes. Vous devrez ensuite trouver les cases 5KO, 5KP ou 5HQ du formulaire 2042C-Pro. 5KB : concerne ceux qui font la vente de biens (BIC avec 71% de réduction). 5KP : concerne ceux qui fournissent des services (BIC avec 50% de réduction). 5HQ : pour les bénéfices non commerciaux.

Pour avoir accès à ces boîtes, c’est un peu plus compliqué. Soit vous comptez sur les bénéfices industriels et commerciaux. Les cases 5 Ko ou 5KP apparaîtront si vous cochez la rubrique « Revenus industriels et commerciaux » à l’étape 3 de la déclaration de revenus en ligne. Soit vous dépendez des bénéfices non commerciaux. Vous devez alors cocher la rubrique « Revenus professionnels non commerciaux » pour que la case 5AC apparaisse.

Une fois cette opération effectuée, veuillez noter que vous devrez continuer à faire vos déclarations mensuelles ou trimestrielles au URSAFF.

La vidéo ci-dessous montre les étapes à suivre étape par étape sur le site « tax.gov ».

La déclaration d’impôt d’il y a 2 ans : de nouvelles boîtes pour les micro-entreprises avec le prélèvement à la source.

Le reste de l’article ne concerne que la déclaration d’impôt 2019 qui était particulière. Je laisse les écrits dans la perspective où vous auriez besoin de le corriger. La mise en place de la taxe à la source ne vous exonère pas de la déclaration. Pire encore, tous les auto-entrepreneurs 2018 doivent remplir la déclaration de revenus 2019 en inscrivant leur chiffre d’affaires dans l’une des cases que je viens de mentionner, mais de nouvelles cases doivent remplir. Il est très important de le faire parce qu’ils serviront à annuler la taxe.

Je me concentre sur la façon de remplir la déclaration de revenus 2019. Pour comprendre, je vous invite à lire : Impôt micro-entrepreneurs : comment être exonéré en 2018 avec l’introduction du lieu d’échantillonnage à la source et l’année blanche ? Rappelons juste que la taxe générée par le chiffre d’affaires 2018 de la déclaration de revenus 2019 est annulée via un crédit d’impôt (CIMR alias récupération de modernisation du crédit d’impôt). Pour cela, il est nécessaire que le chiffre d’affaires du micro-autoentrepreneur en 2018 ne soit pas supérieur à celui des 3 dernières années. Dans le cas contraire, les autorités fiscales retenteront un impôt sur la partie de la CA 2018 qui dépasse via la déclaration de revenus 2019 et il devra être réclamé l’année prochaine sous conditions (voir l’article ci-joint ci-dessus).

1- Entrepreneur indépendant à la taxe libératoire.

Si vous avez subi la taxe de libération en 2018, la déclaration de revenus de 2019 ne contient aucune nouvelle case. Il suffit de remplir les cases 5TA, 5To ou 5TE comme nous l’avons vu et c’est fini. Notez que le passage à l’échantillonnage à la source ne vous permet pas d’être exonéré du prélèvement libératoire sur le revenu de 2018. L’année blanche ne vous concerne pas.Nous avions vu que les micro-entrepreneurs dans cette position ont parfois été blessés par la taxe à la source : qui sont les perdants avec l’année blanche ? Enfin, il convient de noter que la case 8UY qui permet le remboursement par le biais d’un crédit d’impôt de la taxe libératoire payée en N-1 n’est pas du tout destinée à être utilisée pour l’année blanche. Il n’est utilisé que pour les auto-entrepreneurs qui ont payé à tort la taxe de libération avant de passer au régime actuel au cours de l’année. Seuls ils peuvent le compléter et obtenir un remboursement de la taxe de décharge payée.

2- BIC micro-entrepreneurs doivent remplir les cases BIA, 5TJ.. sur la déclaration pour bénéficier de la CIMR.

Si vous êtes actif dans BIC et que vous avez dû remplir les cases 5KB ou 5KP, un nouveau cadre apparaît dans la déclaration de revenus 2019. Le micro-entrepreneur doit le compléter car il servira à annuler la taxe. Selon la situation, vous devez :

- Votre bénéfice 2018 est inférieur ou égal à l’un de ceux des 3 dernières années : il suffit de cocher la case BIA. Vous serez alors exonéré d’impôt par le biais de la perception de modernisation du crédit d’impôt. Notez que la case BIA n’apparaît pas nécessairement, la taxe les autorités l’ont peut-être vérifiée d’office s’il connaît vos revenus des années passées. L’important est juste de vérifier que la taxe finale est annulée.

- Votre chiffre d’affaires 2018 est supérieur à celui des années précédentes : vous devez ensuite remplir les cases 5TJ, 5UV et 5UW avec l’AC de l’année concernée (cases préremplies normalement). Le CIMR n’annulera pas complètement l’impôt, vous serez imposé sur la partie de l’AC 2018 qui dépasse la moyenne des années précédentes. Vous devrez penser à demander un remboursement en N 1.

- Votre activité commence en 2018 : cochez la case 5HN. Vous serez alors exempté via le CIMR.

Prenez soin de remplir ces boîtes pour bénéficier de l’année blanche ou éviter toute récupération future.

3- Déclaration d’impôt pour les auto-entrepreneurs BNC : remplir la case 5HQ ne suffit pas.

De la même façon, les professionnels sous le régime de la BNC auront un cadre semblable à compléter. La logique est la même, seuls les noms des boîtes changent.

- Votre bénéfice 2018 est inférieur ou égal à l’un de ceux des 3 dernières années : il suffit de cocher la case BNA. Exonération fiscale via le CIMR. Notez que la case BNA n’apparaît pas nécessairement, l’administration fiscale peut l’avoir cochée d’office s’il connaît vos revenus des années passées. L’important est juste de vérifier que la taxe finale est annulée.

- Votre chiffre d’affaires 2018 est supérieur à celui des années précédentes : vous devez ensuite remplir les cases 5QS, 5QR et 5QT avec l’AC de l’année concernée (cases préremplies normalement). Le CIMR n’annulera pas complètement l’impôt, vous serez imposé sur la partie du GC 2018 qui dépasse la moyenne des années précédentes. Vous devrez penser à demander un remboursement en N 1.

- Votre activité commence en 2018 : vous devez cocher la case 5KG. Vous serez alors exonéré d’impôt.

Ces approches particulières ne sont pas censées se reproduire l’année prochaine. Ils sont propres aux déclarations de revenus 2019 2018.